Mô hình nến Hammer là mô hình nến đảo chiều tăng giá, được hình thành khi giá mở cửa và giá đóng cửa gần như bằng nhau. Hãy để TOPI giúp bạn tìm hiểu chi tiết về sự hình thành nến, ưu nhược điểm của mô hình này cũng như cách giao dịch hiệu quả với nến Hammer.

I. Nến Hammer (Nến Búa) là gì?

Mô hình nến Hammer hay mô hình nến búa (tiếng Anh: Hammer Candlestick) là một mô hình giá trong biểu đồ hình nến xảy ra khi chứng khoán được giao dịch thấp dưới mức giá mở cửa nhưng bất ngờ tăng vọt khiến mức giá đóng cửa về gần mức giá mở cửa khi chốt phiên giao dịch.

Mô hình này tạo thành hình trông giống một cái búa, trong đó, bóng dưới hay đuôi có kích thước ít nhất là gấp đôi thân nến. Thân nến thể hiện sự chênh lệch giữa giá mở cửa và đóng cửa, trong khi bóng nến thể hiện mức giá cao nhất và thấp nhất trong khoảng thời gian đó.

Các loại nến búa: nến Hammer tăng, nến Hammer giảm, nến Hammer ngược. Nến búa xuất hiện trên tất cả các khung thời gian, bao gồm biểu đồ theo khung phút, biểu đồ khung ngày và biểu đồ khung tuần.

II. Ví dụ về mô hình nến búa hammer

Hình minh họa mô hình nến Hammer (nến Búa)

Nhìn vào biểu đồ cho thấy mô hình nến Hammer theo sau một đợt giá giảm, mô hình này có bóng dưới rất dài, dài hơn rất nhiều lần so với thân nến. Cây búa báo hiệu khả năng giá sắp đảo chiều tăng.

Và cây nến tiếp theo đã xác nhận cho việc này, nó tăng cao hơn và sau đó giá đã vọt lên cao hơn mức đóng cửa của cây búa.

Các nhà giao dịch thường bắt đầu mua vào tại cây nến xác nhận. Điểm cắt lỗ (stop loss) được đặt bên dưới mức thấp nhất của búa, hoặc có thể đặt ngay dưới thân thực của búa nếu tại cây nến xác nhận giá đang tăng rất mạnh.

III. Các loại nến búa Hammer

Chia nến Hammer thành 2 loại: nến Bullish Hammer hay còn gọi là nến Hammer tăng và nến Bearish Hammer - nến Hammer giảm.

1. Nến Hammer tăng

Mô hình nến búa xanh hay nến Hammer tăng mạnh hơn so với nến Hammer giảm hay nến búa đỏ vì khi ấy, phe mua hoàn toàn áp đảo phe bán, dẫn đến giá chứng khoán sẽ biến động theo hướng có lợi cho phe mua, đẩy lên cao hơn so với mức giá mở cửa.

Nến Hammer tăng trong các giao dịch chứng khoán hiện nay

2. Nến Hammer giảm

Tương tự như nến Hammer tăng, nến búa đỏ đóng vai trò là tín hiệu tăng giá, thể hiện việc phe mua có thể hấp thụ áp lực bán nhưng không thể đẩy giá chứng khoán lên cao hơn giá mở cửa.

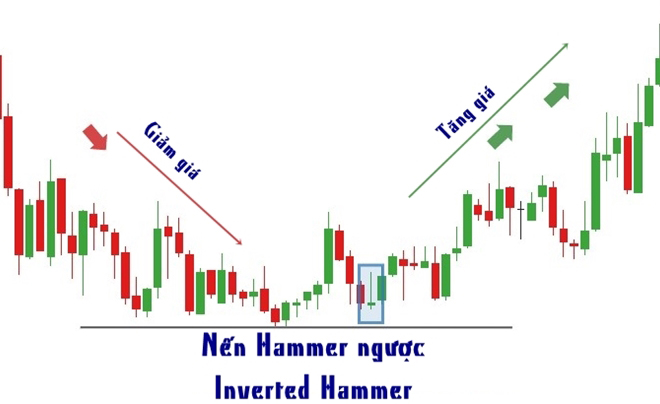

Ngoài ra còn có mô hình nến Hammer ngược là Bullish Inverted Hammer (nến búa ngược tăng giá) và Bearish Inverted Hammer (nến búa ngược giảm giá).

Hình ảnh minh hoạ cho nến Hammer giảm

Sự hình thành nến Inverted Hammer xảy ra chủ yếu ở đáy của xu hướng giảm và cho tín hiệu về khả năng đảo ngược hướng lên. Lưu ý, mô hình nến Hammer ngược chỉ cảnh báo khả năng thay đổi giá chứ không phải một tín hiệu để mua.

Nến Inverted Hammer xuất hiện khi giá mở cửa, giá thấp nhất và giá đóng cửa gần như bằng nhau.

Đặc điểm của nó là bóng trên dài hơn thân nến, chiều dài cũng ít nhất phải gấp đôi. Khi mức giá thấp nhất bằng mức mở cửa thì nến Hammer ngược được hình thành, đây là một dấu hiệu tăng giá mạnh mẽ.

IV. Ý nghĩa nến búa Hammer

Ý nghĩa quan trọng của nến Hammer trong các giao dịch chứng khoán

Các nhà phân tích xem nến Hammer như một chỉ báo tiềm năng cho tín hiệu đảo chiều xu hướng tăng, chủ yếu xuất hiện ở cuối xu hướng giảm.

Nến Hammer xảy ra sau khi giá chứng khoán giảm, cho thấy rằng thị trường đang cố gắng xác định đáy. Nến búa báo hiệu khả năng phe bán sẽ “đầu hàng” hình thành nên đáy, kèm theo sự tăng giá để chỉ ra khả năng đảo chiều theo hướng giá. Điều này xảy ra tất cả trong một khoảng thời gian duy nhất, trong đó giá giảm sau khi mở cửa nhưng phục hồi nhanh chóng để giá đóng cửa gần với giá mở cửa.

Khi giá cao nhất trong ngày bằng giá đóng cửa thì mô hình nến Hammer này có tín hiệu đảo chiều tăng giá mạnh, lúc này lực mua lớn hơn lực bán, giá đóng cửa trong ngày tiếp tục được đẩy lên cao hơn mức giá mở cửa.

Các nhà giao dịch sử dụng nến Hammer thường sẽ tìm cách vào các vị thế mua hoặc thoát khỏi các vị thế bán trong hoặc sau khi nến xác nhận. Đối với những người thực hiện các vị thế mua mới, điểm dừng lỗ có thể được đặt dưới mức thấp nhất của bóng búa.

V. Đặc điểm nến Hammer

Mô hình nến Hammer gần giống mô hình đảo ngược của nến Hanging man, cụ thể nó có những đặc điểm sau:

- Hình như cây búa, thân trên nhỏ và ngắn, bấc (đuôi) nến rất dài, tối thiểu là gấp 2 đến 3 lần thân nến;

- Có màu xanh hoặc đỏ, màu xanh đưa ra tín hiệu đảo chiều tăng giá, màu đỏ - nến giảm;

- Nến Hammer thường xuất hiện cuối 1 xu hướng giảm, thường là đáy của xu hướng giảm;

- Trước khi nến Hammer xuất hiện sẽ có khoảng 2-3 phiên giao dịch giảm giá;

- Sau nến Hammer là một cây nến tăng thì tín hiệu đổi chiều tăng giá khá ổn định.

VI. Cách giao dịch với nến Hammer sao cho thật hiệu quả

Giao dịch chứng khoán hiệu quả với nến Hammer

Cách xác định điểm vào lệnh, chốt lời và cắt lỗ với mô hình nến Hammer

Vì nến Hammer thích hợp với chiến lược giao dịch trong ngày nên khung giao dịch lý tưởng là khung D1 (1 ngày) và khung thời gian H4 (4 giờ).

Để xác định điểm vào lệnh với nến Hammer ta có thể áp dụng một trong 3 cách sau:

Thứ nhất, khi mức giá bằng nửa (1/2) chiều dài của toàn bộ cây nến búa ta vào lệnh BUY, nếu mô hình xảy ra đúng thì nhà đầu tư sẽ thu được lợi nhuận cao nhất vì đây chính là điểm vào lệnh tiêu chuẩn.

Thứ hai, đặt lệnh BUY tại mức giá mở cửa của cây nến xác nhận, liền ngay sau nến Hammer, nếu giá không tăng như kì vọng thì mốc này là mốc chốt lời khá tốt, ít rủi ro. Đây là cách nhiều người sử dụng nhất, đặc biệt là những ai chưa có nhiều kinh nghiệm và có ít vốn.

Thứ ba, vào lệnh BUY ngay khi kết thúc phiên giao dịch hình thành mô hình nến Hammer. Cách này chốt lời được ít nhất trong ba cách, nhưng khá chắc chắn, do lúc này lực mua đã rất mạnh, xu hướng giá còn tiếp tục tăng cao.

Điểm chốt lời: Take profit ngay tại mức giá cao nhất của nến Hammer với tỷ lệ R:R là 1:1 hoặc 1:2 đều được.

Điểm cắt lỗ: Stop loss được đặt ngay dưới bóng nến Hammer khoảng 2 - 3 pips.

Dùng mô hình nến Hammer kết hợp cũng các chỉ báo kỹ thuật khác:

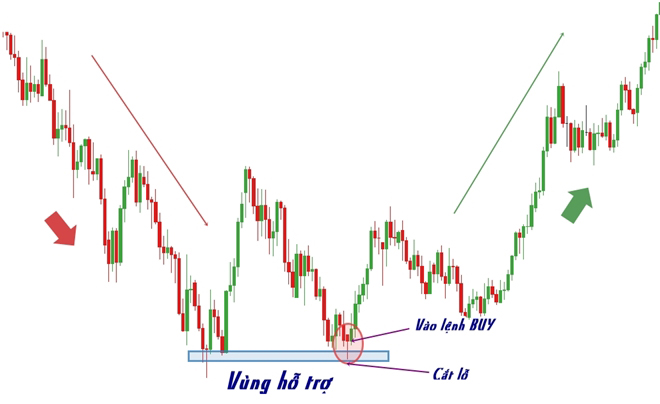

Sử dụng vùng hỗ trợ:

Kết hợp với vùng hỗ trợ để giao dịch tối ưu

Nếu mô hình nến Hammer xuất hiện trong vùng hỗ trợ thì xác suất đảo chiều đi lên của giá vô cùng cao. Sau khi xác định được xu hướng chung của thị trường đang giảm, ta đợi đến khi xuất hiện nến Hammer tại vùng hỗ trợ thì vào lệnh BUY ngay khi nến Hammer kết thúc, điểm cắt lỗ sẽ ở phía dưới bóng nến một vài pips.

Kết hợp với đường RSI:

Đường RSI cũng là một tín hiệu đảo chiều chính xác. Thông thường đường RSI 20 và RSI 80 sẽ được sử dụng để xác định vùng quá mua và quá bán.

Khi đường RSI đi vào vùng quá bán cắt ngưỡng 20 trở xuống, cùng lúc đó, mô hình nến Hammer hình thành hoàn chỉnh thì nhà đầu tư nên đặt lệnh BUY tại mức giá kết phiên của nến Hammer. Điểm stop loss cũng sẽ đặt ở phía dưới bóng nến Hammer.

Ngoài ra ta cũng có thể kết hợp với các chỉ báo khác, chẳng hạn như đường MA, chỉ báo Fibonacci…

VII. Ưu điểm và hạn chế khi giao dịch chứng khoán theo mô hình nến hammer

Bất cứ mô hình giá nào cũng không hoàn hảo, nến búa cũng có ưu điểm và hạn chế mà nhà đầu tư nên biết để đạt hiệu quả trong giao dịch.

Những lợi ích và hạn chế của nến Hammer trong các giao dịch chứng khoán

Ưu điểm:

Hoạt động như một chỉ báo kỹ thuật vô cùng hữu ích với chiến lược giao dịch trong ngày cho thấy sự thay đổi giá tài sản trong đà tăng/giảm;

Nến Hammer cũng có thể giúp xác nhận hoặc củng cố cho các chỉ báo đảo chiều khác (tức là có thể xuất hiện như một phần của sự hình thành mô hình nến Tweezer hoặc nến Doji, v.v.);

Tín hiệu để thoát lệnh: Các nhà giao dịch hiện có vị thế bán khống, có thể xem nến Hammer như một dấu hiệu cho thấy áp lực bán đang giảm bớt. Đây là thời điểm lý tưởng để đóng khỏi vị thế bán khống.

Nhược điểm:

Không đưa ra dấu hiệu của xu hướng giá, nên nhiều khi có thể cung cấp sai tín hiệu. Không có gì đảm bảo rằng giá sẽ tiếp tục tăng lên sau nến xác nhận.

Một chiếc nến búa có bóng dài và một cây nến xác nhận mạnh có thể đẩy giá lên khá cao trong khoảng hai phiên. Đây có thể không phải là một điểm lý tưởng để mua, vì điểm cắt lỗ có thể cách xa điểm vào lệnh, khiến nhà giao dịch gặp rủi ro trong khi còn chưa thấy được lợi nhuận tiềm năng.

Cần những chỉ báo hỗ trợ khác để bổ sung căn cứ chính xác cho những trường hợp đảo chiều hoặc để tìm ra mục tiêu giá và lợi nhuận tiềm năng, bằng cách đánh giá xem búa có xuất hiện gần mức hỗ trợ chính, điểm trục, mức Fibonacci đáng kể hay không; hoặc liệu tín hiệu mua quá mức có được tạo ra trên chỉ báo CCI, RSI hoặc stachastic hay không.

VIII. Những lưu ý khi giao dịch với mô hình nến búa

Những lưu ý giúp bạn giao dịch chứng khoán hiệu quả hơn

Không nên sử dụng nến búa khi thị trường sideway, không có xu hướng giá cụ thể. Vì nến búa không phải nến dự báo xu hướng cho nên vẫn có những tín hiệu đảo chiều sai, nhất là trường hợp cây nến liền sau là nến giảm;

Khi có nến Hammer giả cho ra các tín hiệu sai lệch. Nên bổ sung các yếu tố khác để xác định rõ xu hướng giá, hoặc xem các vùng giá trị khác;

Nên kết hợp nhiều chỉ báo kĩ thuật để phân tích cùng mô hình nến Hammer chứ không nên đơn độc dùng riêng nó;

Nến Hammer có thể xuất hiện trên các khung đồ thị thời gian khác nhau (đồ thị phút, ngày hoặc tuần);

Phần đuôi hay bấc nến các dài thì mô hình nến búa càng đáng tin cậy. Một điều nữa là nên chú ý vào volume (khối lượng) giao dịch, trước khi nến búa hình thành, KLGD thấp thì có nghĩa là phe bán đang yếu dần, tín hiệu đảo chiều tăng mà mô hình nến búa đang phát ra sẽ càng chính xác hơn;

Nhiều nhà đầu tư bị nhầm lẫn với mô hình nến Doji, tuy nhiên, nến Doji hoàn toàn khác nến Hammer. Nến Doji có hai bóng (bóng trên bóng dưới) trong khi nến Hammer chỉ có 1 bóng dưới. Nến Doji có giá đóng cửa và giá mở cửa bằng nhau từ đó sinh ra các tín hiệu lưỡng cực, trong khi nến Hammer giá đóng cửa và mở cửa khác nhau, cho tín hiệu đảo chiều tăng rõ rệt.

Tóm lại, nến Hammer là mô hình đảo chiều tăng giá diễn ra ở cuối xu hướng giảm. Trong khi giao dịch với nến Hammer, cần tham khảo thêm các chỉ báo kỹ thuật khác vì mô hình này chỉ đánh giá tâm lý thị trường và báo tín hiệu có sự thay đổi trong xu hướng giá sắp diễn ra.