Trái phiếu doanh nghiệp là loại chứng khoán nợ được doanh nghiệp phát hành nhằm huy động nguồn vốn từ các nhà đầu tư, Tổ chức phát hành ra trái phiếu có nghĩa vụ thanh toán cả lãi và gốc cho nhà đầu tư khi đến kỳ hạn.

1. Trái phiếu doanh nghiệp là gì?

Ở Việt Nam, hình thức đầu tư vào trái phiếu không còn xa lạ. Ngoài trái phiếu Chính phủ, hiện nay, nhiều người chọn hình thức đầu tư vào trái phiếu doanh nghiệp.

Trái phiếu doanh nghiệp là loại chứng khoán nợ, do tổ chức phát hành là các doanh nghiệp nhằm mục đích huy động nguồn vốn từ các nhà đầu tư. Tổ chức phát hành ra trái phiếu có nghĩa vụ thực hiện thanh toán đầy đủ cả lãi và gốc cho nhà đầu tư khi đến kỳ hạn. Nhà đầu tư sở hữu trái phiếu doanh nghiệp chính là chủ nợ của doanh nghiệp đó và được gọi là trái chủ.

Đối với doanh nghiệp, phát hành trái phiếu trở thành một kênh huy động vốn quan trọng bên cạnh kênh tín dụng hoặc phát hành cổ phiếu. Thủ tục phát hành trái phiếu cũng không quá khắt khe. Tính đến hết năm 2021, tổng khối lượng trái phiếu doanh nghiệp phát hành trái phiếu đạt 658,009 tỷ đồng (phát hành trong nước).

Trong đó, tỷ lệ trái phiếu phát doanh nghiệp hành ra công chúng đạt 4.58% (thấp hơn nhiều so với năm 2020: 7.10%), còn lại là trái phiếu doanh nghiệp phát hành riêng lẻ.

Ngân hàng và bất động sản vẫn là hai nhóm chiếm tỷ trọng lớn nhất về tổng khối lượng phát hành trái phiếu, hai nhóm này chiếm tới hơn 70% quy mô thị trường trái phiếu doanh nghiệp năm 2021.

Đầu tư vào trái phiếu doanh nghiệp đang rất phổ biến ở Việt Nam

Cách mua trái phiếu doanh nghiệp: Có hai hình thức để mua trái phiếu doanh nghiệp là mua trực tiếp tại doanh nghiệp phát hành và mua qua sàn giao dịch chứng khoán. Thông qua sàn, bạn có thể mua trái phiếu từ doanh nghiệp hoặc các trái chủ khác.

Một số doanh nghiệp chỉ tự bán trái phiếu hoặc một số doanh nghiệp chỉ niêm yết trái phiếu trên các sàn chứng khoán. Bởi vậy sau khi đã xác định bạn muốn đầu tư vào đâu, hãy tìm hiểu xem trái phiếu của họ được phân phối qua kênh nào. Nhà đầu tư cũng cần lựa chọn các trung gian, sàn giao dịch đáng tin cậy, được kiểm chứng để lựa chọn mua, tránh những rủi ro không đáng có trong suốt quá trình đầu tư dài hạn.

(1).png)

Trái phiếu doanh nghiệp tại thị trường tài chính Việt Nam

Có nên mua trái phiếu doanh nghiệp qua ngân hàng không? Ngân hàng cũng là một trong các kênh trung gian môi giới bán trái phiếu. Để mua qua ngân hàng, nhà đầu tư cần tìm hiểu xem ngân hàng chỉ là bên môi giới hay có nghĩa vụ bảo lãnh.

Nếu ngân hàng chỉ môi giới bán trái phiếu thị họ sẽ vô can khi doanh nghiệp phát hành vỡ nợ, nhà đầu tư phải chịu rủi ro hoàn toàn. Trường hợp ngân hàng đứng ra bảo lãnh thanh toán thì khi nhà phát hành không trả được nợ, ngân hàng sẽ thực hiện nghĩa vụ bảo lãnh trả nợ thay cho nhà phát hành. Vì vậy, nhà đầu tư nên mua trái phiếu doanh nghiệp có bảo lãnh thanh toán của ngân hàng sẽ chắc chắn hơn.

Bộ Tài chính khuyến nghị nhà đầu tư không nên mua trái phiếu thông qua chào mời của các tổ chức cung cấp dịch vụ như công ty chứng khoán, ngân hàng thương mại khi chưa tìm hiểu kỹ về tình hình tài chính của doanh nghiệp phát hành cũng như điều kiện, điều khoản của trái phiếu.

2. Lợi ích khi đầu tư trái phiếu doanh nghiệp

.jpg)

Mua trái phiếu doanh nghiệp là hình thức đầu tư có tính an toàn cao

Trái phiếu doanh nghiệp là hình thức đầu tư vào sản phẩm có lãi suất cố định, vì vậy nhà đầu tư sẽ có một số những lợi ích như sau:

- Được hưởng mức lợi nhuận cố định, đều đặn và cạnh tranh cao hơn với ngân hàng.

Xem thêm: https://topi.vn/lai-suat-tiet-kiem-ngan-hang-nao-cao-nhat.html

- Mức độ rủi ro của trái phiếu doanh nghiệp thấp hơn cổ phiếu, do thứ tự ưu tiên của trái chủ sẽ cao hơn cổ đông và được thanh toán nợ trước khi công ty đi đến giải thể hoặc phá sản.

- Một số trái phiếu có quyền chuyển đổi thành cổ phiếu được gọi là trái phiếu chuyển đổi. Như vậy khi công ty có tiềm năng tăng trưởng, kinh doanh tốt, trái chủ có quyền đổi trái phiếu thành cổ phiếu theo một tỷ lệ định trước để có thể có lợi nhuận đầu tư tốt hơn ban đầu.

3. Ưu và nhược điểm khi đầu tư trái phiếu doanh nghiệp

Đầu tư vào trái phiếu doanh nghiệp thường là khoản đầu tư lâu dài

Đầu tư vào trái phiếu phù hợp với những người thích an toàn, khẩu vị rủi ro thấp. Ưu điểm của trái phiếu:

- Đảm bảo nguồn thu nhập ổn định, không lo ngại quá nhiều về biến động thị trường như đầu tư cổ phiếu.

- Lãi suất thường cao hơn lãi suất tiết kiệm.

Bên cạnh đó, trái phiếu cũng có một số mặt hạn chế như sau:

- Vì nguồn thu nhập ổn định, lãi từ trái phiếu không có khả năng tăng trưởng đột biến như lãi từ cổ phiếu.

- Yêu cầu vốn lớn hơn so với mua cổ phiếu.

- Tính thanh khoản kém hơn so với cổ phiếu. Hiện nay thị trường trái phiếu ở Việt Nam chưa trao đổi mua bán dễ dàng khi bạn cần rút vốn như cổ phiếu.

- Nếu công ty vỡ nợ hoặc mất khả năng thanh toán, hà đầu tư có nguy cơ mất cả vốn lẫn lãi. Thị trường trái phiếu Việt nam chưa được xếp hạng tín nhiệm như thị trường quốc tế, do đó chưa có cơ sở xác đáng để nhà đầu tư phân biệt uy tín và nguy cơ vỡ nợ cao hay thấp của doanh nghiệp phát hành.

4. Tiêu chí lựa chọn trái phiếu doanh nghiệp

Nhà đầu tư cần nghiên cứu tiêu chí chọn trái phiếu doanh nghiệp

Để lựa chọn trái phiếu uy tín, bạn cần tìm hiểu và lựa chọn trái phiếu theo tiêu chí sau:

- Nên lựa chọn trái phiếu của những tổ chức uy tín phát hành, thông tin minh bạch.

- Chọn trái phiếu của doanh nghiệp đầu ngành có lợi thế cạnh tranh mạnh, bền vững và có triển vọng trong tương lai.

- Nên lựa chọn tổ chức có tình hình tài chính lành mạnh

- Nên lựa chọn trái phiếu của những tổ chức có Ban lãnh đạo là người đáng tin cậy, vì lợi ích của tổ chức, uy tín.

- Nên lựa chọn trái phiếu có tài sản đảm bảo

- Chọn trái phiếu có báo cáo tài chính được kiểm toán bởi 4 hãng kiểm toán lớn.

Để quyết định có nên đầu tư trái phiếu hay không, nhà đầu tư cần nghiên cứu và so sánh lãi suất nhận được với các kênh đầu tư khác như gửi tiết kiệm ngân hàng, mua chứng chỉ quỹ, đầu tư chứng khoán, vàng, ngoại tệ để có cái nhìn toàn diện hơn hoặc tìm một tổ chức tư vấn uy tín để tham khảo trước khi quyết định đầu tư.

5. Rủi ro khi mua trái phiếu doanh nghiệp

Mặc dù mua trái phiếu để đầu tư được coi là có tính an toàn cao nhưng vẫn tồn tại một số rủi ro sau:

- Tổ chức phát hành không trả được nợ: Lúc này, doanh nghiệp mất đi khả năng thanh toán nghĩa vụ nợ.Các trái phiếu thường có tài sản đảm bảo để trong trường hợp mất khả năng thanh toán, các đơn vị quản lý tài sản đảm bảo sẽ đại diện nhà đầu tư thanh lý các tài sản đảm bảo để hoàn lại vốn cho nhà đầu tư.

Tuy nhiên việc thanh lý tài sản đảm bảo thường mất quá trình rất lâu, ngoài ra chất lượng về tài sản đảm bảo cũng cần phải lưu ý, đặc biệt những tài sản hình thành trong tương lai, cổ phiếu của tổ chức phát hành được mang ra đảm bảo cũng không có nhiều giá trị khi thanh lý.

Cần nghiên cứu kỹ doanh nghiệp phát hành trái phiếu để hạn chế rủi ro

- Rủi ro sử dụng vốn từ đợt chào bán: Thời gian vừa qua đã có những vụ việc các cơ quan chức năng xử lý các tổ chức phát hành sử dụng sai mục đích phát hành trái phiếu, cũng như công bố thông tin không đúng.

- Rủi ro thanh khoản của trái phiếu: Tính thanh khoản của trái phiếu trên thị trường thứ cấp phụ thuộc vào cung cầu của thị trường. Trái phiếu có thể giao dịch với giá cao hơn hoặc thấp hơn giá phát hành ban đầu tùy thuộc vào nhiều yếu tố lãi suất trên thị trường tại thời điểm giao dịch, tình hình tài chính và kết quả hoạt động kinh doanh của tổ chức phát hành.

- Rủi ro từ hợp đồng hợp tác đầu tư: Phần lớn các giao dịch trên thị trường thứ cấp đang ở dưới hình thức này, khi nhà đầu tư mua trái phiếu doanh nghiệp qua bên trung gian, và không thực sự là chủ sở hữu trái phiếu và cũng không đáp ứng được yêu cầu của nhà đầu tư chuyên nghiệp. Điều này có rất nhiều rủi ro, khi phần lớn các nhà đầu tư không có khả năng đánh giá rủi ro, năng lực tài chính của tổ chức phát hành.

6. Bí quyết đầu tư trái phiếu doanh nghiệp

Để đầu tư trái phiếu doanh nghiệp hiệu quả, nhà đầu tư có thể tham khảo 2 hình thức sau:

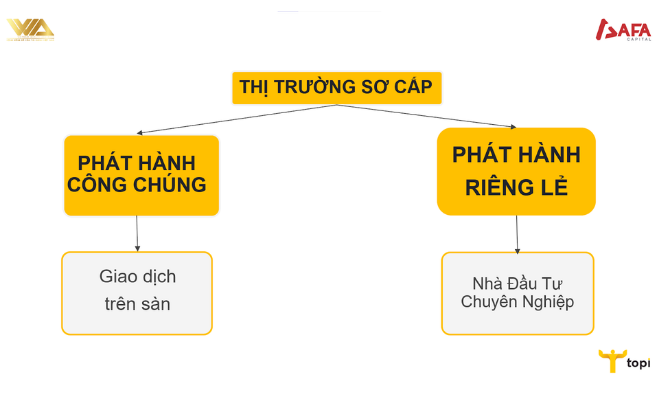

6.1 Trên thị trường sơ cấp

Trên thị trường sơ cấp, đối với hình thức phát hành trái phiếu ra công chúng, mọi nhà đầu tư trên thị trường có thể tham gia và có thể mua các trái phiếu này trực tiếp trên sàn chứng khoán, nơi các trái phiếu được niêm yết. Đối với hình thức trái phiếu phát hành riêng lẻ, nhà đầu tư cần có chứng minh nhà đầu tư chuyên nghiệp, với yêu cầu đạt được một trong những điều kiện dưới đây:

Có chứng chỉ hành nghề chứng khoán đang còn hiệu lực

Giá trị thị trường của các danh mục chứng khoán ≥ 2 tỷ VND

Thu nhập chịu thuế ≥ 1 tỷ VND

Khi đã có chứng minh nhà đầu tư chuyên nghiệp, nhà đầu tư có thể mua trái phiếu thông qua tổ chức tư vấn phát hành/đại lý phát hành (ở đây chủ yếu là công ty chứng khoán).

Học cách đầu tư trái phiếu hiệu quả nhất

6.2 Trên thị trường thứ cấp

Đối với hình thức phát hành ra công chúng hiện tại chưa có thị trường thứ cấp tập trung giao dịch TPDN. Kể từ ngày 20/7/2021, Bộ Tài chính đã ban hành Thông tư số 57/2021/TT-BTC có quy định về việc sắp xếp lại thị trường trái phiếu doanh nghiệp trong đó các giao dịch thứ cấp trái phiếu doanh nghiệp sẽ được tập trung và hoạt động trên Sở giao dịch chứng khoán Hà Nội (HNX) trong năm 2022.

Theo đó, HNX sẽ thống nhất tổ chức thị trường giao dịch trái phiếu theo quy định tại Luật Chứng khoán và các văn bản hướng dẫn thi hành. Như vậy trong tương lai, nhà đầu tư sẽ giao dịch thứ cấp trái phiếu doanh nghiệp trên sàn HNX.

Đối với hình thức phát hành riêng lẻ, để mua trái phiếu doanh nghiệp thì nhà đầu tư có thể mua với hình thức hợp đồng hợp tác đầu tư với các bên thứ ba phân phối lại trái phiếu. Hình thức này đang là một trong những hình thức phổ biến trên thị trường hiện nay.

Dù đầu tư theo cách nào thì điều quan trọng nhất là nhà đầu tư phải nắm được những rủi ro tiềm ẩn. Bên cạnh đó, đầu tư trái phiếu là khoản đầu tư trung và dài hạn bởi hầu hết các trái phiếu đều có kỳ hạn từ 2 đến 3 năm, nhà đầu tư cần phải đợi hết kỳ hạn mới có thể rút tiền đầu tư gốc tương ứng và lãi về.

Để biết hình thức đầu tư nào phù hợp với mình, bạn có thể truy cập TOPI để tìm hiểu các hình thức đầu tư khác và học hỏi những bí quyết đầu tư hữu ích từ các chuyên gia tài chính hàng đầu.