Chiến lược Carry Trade khá phổ biến trên thị trường tài chính thế giới nhưng còn khá xa lạ ở Việt Nam. Khoản lời từ chênh lệch lãi suất khá lớn nhưng cũng tiềm ẩn rủi ro đáng kể. Điển hình như câu chuyện Ngân hàng Trung ương Nhật Bản (BoJ) tăng lãi suất vào đầu tháng 8/2024 khiến thị trường chứng khoán Việt Nam giảm điểm mạnh do nhiều nhà đầu tư bán tháo.

Carry Trade là gì?

Carry trade (giao dịch chênh lệch lãi suất) là một chiến lược đầu tư ngoại hối dựa trên nguyên tắc tận dụng sự chênh lệch lãi suất giữa các loại tiền tệ khác nhau ở các vùng khác nhau.

Nhà đầu tư sẽ vay tiền bằng một loại tiền tệ có lãi suất thấp sau đó gửi tiết kiệm hoặc đầu tư bằng một loại tiền tệ có lãi suất cao hơn. Lợi nhuận thu được chính là phần chênh giữa lãi suất cho vay ở vùng này và lãi suất gửi tiết kiệm ở vùng khác.

Đồng Yên Nhật là loại tiền tệ được rất nhiều tổ chức tài chính sử dụng cho chiến lược Carry Trade, lý do là bởi Chính phủ Nhật Bản áp dụng chính sách lãi suất siêu thấp, chỉ từ 0% - 0.5%/ năm duy trì từ năm 2005. Chính sách duy trì lãi suất siêu thấp này đã tạo nên làn sóng vay đồng Yên sau đó đổi sang các ngoại tệ khác để gửi tiết kiệm hoặc đầu tư hưởng lãi suất cao hơn.

Carry Trade kiếm lợi nhuận dựa trên chênh lệch lãi suất giữa các tiền tệ

Điển hình như các quỹ phòng hộ (hedge fund) đi vay hàng trăm tỷ USD bằng những đồng tiền lãi suất thấp (điển hình như đồng yên Nhật - JPY) để đầu tư vào gần như tất cả mọi ngóc ngách trên thế giới.

Theo hãng tin Bloomberg, công thức sinh lời từ carry-trade khá dễ dàng: Bạn chỉ cần vay tiền ở Nhật Bản với mức lãi suất siêu thấp - sau đó đầu tư vào trái phiếu Mexico, tài sản có lợi suất trên 10%, vào cổ phiếu Nvidia đang tăng vọt, hoặc thậm chí vào bitcoin.

Khi đồng yên liên tục mất giá hoặc Chính phủ Nhật Bản áp dụng lãi suất âm, những khoản vay bằng yên lại càng trở nên rẻ hơn và lợi tức từ những giao dịch như vậy càng trở nên lớn hơn.

Đầu tháng 8/2024, khi ngân hàng Trung ương Nhật Bản (BOJ) bắt đầu tăng lãi suất, cùng với đó là nỗi lo kinh tế Mỹ suy thoái đã khiến nhiều nhà đầu tư bán tháo tài sản trên thị trường tài chính toàn cầu. Tuy việc bán tháo này chỉ diễn ra trong thời gian ngắn nhưng điều này cũng cho thấy tính dễ tổn thương của giao dịch Carry Trade.

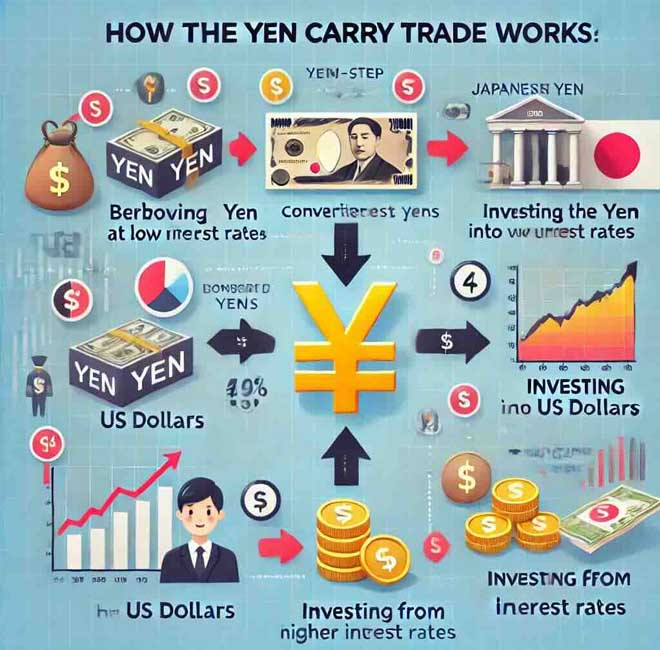

Cơ chế hoạt động của Carry Trade

Cách hoạt động của Carry Trade là vay tiền ở nơi lãi suất thấp để đầu tư ở nơi lãi suất cao, cụ thể như sau:

- Vay vốn với lãi suất thấp: Nhà đầu tư vay tiền từ một quốc gia có lãi suất thấp (ví dụ như Nhật Bản hoặc Thụy Sĩ) với chi phí vay vốn nhỏ.

- Đầu tư vào tài sản có lãi suất cao: Số tiền đó sau đó được chuyển sang quốc gia có lãi suất cao hơn (ví dụ như Úc hoặc New Zealand), thường thông qua mua trái phiếu, chứng khoán, hoặc đồng tiền của quốc gia đó.

- Thu lợi nhuận từ chênh lệch: Nhà đầu tư hưởng lợi từ sự chênh lệch lãi suất giữa hai quốc gia, cộng thêm bất kỳ lợi nhuận nào từ việc tăng giá trị tài sản trong quốc gia có lãi suất cao hơn. Nhà đầu tư sẽ bán tài sản đó để thu hồi gốc và lãi rồi dùng số tiền đó để trả nợ. Lợi nhuận thu về là chênh lệch giữa lãi suất cho vay và lãi suất đầu tư hoặc gửi tiết kiệm.

Ví dụ về Carry Trade yên Nhật

Ví dụ chiến lược Carry Trade

Bước 1: Vay 1 tỷ đồng Yên Nhật với lãi suất 0.1% mỗi năm.

Bước 2: Chuyển đổi 1 tỷ Yên Nhật sang Đô-la Úc và đầu tư vào trái phiếu Chính phủ Úc với lãi suất 4% mỗi năm.

Bước 3: Sau một năm, nhận lãi suất 4% từ trái phiếu Úc và trả lãi vay 0.1% cho khoản vay ban đầu, chênh lệch 3.9% là lợi nhuận.

Các yếu tố ảnh hưởng đến lợi nhuận Carry Trade

Chênh lệch lãi suất: Lãi suất là yếu tố cốt lõi của carry trade. Khi chênh lệch này thu hẹp hoặc đảo ngược, lợi nhuận kỳ vọng sẽ giảm hoặc thậm chí chuyển thành thua lỗ.

Tình hình kinh tế vĩ mô:

- Lạm phát cao thường dẫn đến lãi suất tăng. Khi lạm phát tăng, các ngân hàng trung ương có xu hướng tăng lãi suất để kiềm chế lạm phát, điều này có thể thu hẹp chênh lệch lãi suất và ảnh hưởng đến carry trade.

- Tốc độ tăng trưởng kinh tế khác nhau giữa các quốc gia sẽ tác động đến tỷ giá hối đoái và lãi suất. Một nền kinh tế tăng trưởng mạnh thường đi kèm với lãi suất cao hơn.

- Chính sách tiền tệ của các ngân hàng trung ương (như tăng/giảm lãi suất, mua/bán trái phiếu) có tác động trực tiếp đến tỷ giá hối đoái và lãi suất, từ đó ảnh hưởng đến carry trade.

Tình hình chính trị: Các sự kiện chính trị bất ổn như bầu cử, cuộc đảo chính, xung đột địa chính trị có thể gây ra sự biến động mạnh trên thị trường tài chính, làm tăng rủi ro cho các nhà đầu tư carry trade.

Chính sách kinh tế: Sự thay đổi chính sách kinh tế của một quốc gia cũng có thể gây ra rủi ro cho carry trade. Ví dụ, việc áp đặt các biện pháp kiểm soát vốn hoặc thay đổi quy định về thị trường ngoại hối có thể làm hạn chế khả năng thực hiện carry trade.

Tỷ giá hối đoái: Ngay cả khi chênh lệch lãi suất có lợi, nhưng nếu tỷ giá hối đoái của đồng tiền đầu tư giảm so với đồng tiền vay, nhà đầu tư vẫn có thể bị lỗ.

Cảm xúc thị trường: Tâm lý đám đông và các yếu tố cảm xúc cũng có thể ảnh hưởng đến carry trade.

Đối tác giao dịch: Khi giao dịch với các đối tác không đáng tin cậy, nhà đầu tư có thể đối mặt với rủi ro mất vốn.

9 rủi ro tiềm ẩn khi đầu tư theo chiến lược Carry Trade

Nếu bạn có hứng thú với việc giao dịch chênh lệch lãi suất, hãy chắc chắn rằng bạn biết những rủi ro có thể gặp phải:

Rủi ro thay đổi lãi suất: Chỉ cần nơi vay tiền hoặc nơi đầu tư thay đổi lãi suất theo hướng bất lợi (nơi vay tăng lãi suất, nơi đầu tư hạ lãi suất), ngay lập tức ảnh hưởng đến lợi nhuận của nhà đầu tư. Ví dụ: BoJ tăng lãi suất khiến chênh lệch lãi suất giữa Yên Nhật và các đồng tiền khác giảm, làm giảm lợi nhuận kỳ vọng của các nhà đầu tư đang thực hiện Carry Trade bằng Yên (vay Yên, đầu tư sang tiền tệ khác). Hậu quả là họ bán tháo tài sản để trả nợ Yên, gây áp lực giảm giá lên các tài sản đó (bao gồm cả chứng khoán) và tăng giá đồng Yên.

Rủi ro lạm phát: Nếu lạm phát tại một quốc gia có lãi suất cao đột nhiên tăng mạnh, Ngân hàng Trung ương của quốc gia đó có thể tăng lãi suất, làm đồng tiền tăng giá mạnh hơn và gây rủi ro cho các nhà đầu tư Carry Trade.

Rủi ro tăng trưởng kinh tế: Nền kinh tế phát triển ổn định và mạnh mẽ thường dẫn đến lãi suất cao hơn, hấp dẫn các nhà đầu tư Carry Trade. Tuy nhiên, khi kinh tế suy thoái hoặc gặp khó khăn, chính sách tiền tệ sẽ trở nên nới lỏng và lãi suất có thể giảm, làm giảm lợi nhuận của các chiến lược này.

Chiến lược Carry Trade mang lại nhiều lợi nhuận nhưng cũng tiềm ẩn nhiều rủi ro

Rủi ro chính sách tiền tệ: Quyết định từ các ngân hàng trung ương về việc điều chỉnh lãi suất ảnh hưởng trực tiếp đến Carry Trade. Những thay đổi bất ngờ về lãi suất, giống như quyết định của BoJ ngày 31/07/2024, có thể gây sốc cho thị trường tài chính, buộc nhà đầu tư phải điều chỉnh danh mục đầu tư để giảm thiểu rủi ro.

Rủi ro tỷ giá: Đây là rủi ro lớn nhất của Carry Trade. Nếu đồng tiền của quốc gia đầu tư mất giá so với đồng tiền vay, lợi nhuận Carry Trade có thể bị xóa sổ hoặc thậm chí dẫn đến thua lỗ. Ví dụ: Nếu một nhà đầu tư vay USD với lãi suất thấp để đầu tư vào tài sản bằng đồng nội tệ của một quốc gia đang phát triển với lãi suất cao, nhưng đồng nội tệ đó bất ngờ mất giá mạnh so với USD, nhà đầu tư sẽ chịu lỗ.

Rủi ro tín dụng: Nếu quốc gia phát hành đồng tiền có rủi ro tín dụng cao, lãi suất có thể tăng để phản ánh rủi ro này, điều này có thể làm giảm lợi nhuận của Carry Trade.

Rủi ro chính trị và địa chính trị: Bất ổn chính trị, chiến tranh, khủng hoảng... có thể gây biến động tỷ giá mạnh, tạo ra rủi ro lớn cho Carry Trade.

Rủi ro thanh khoản: Thị trường biến động mạnh có thể dẫn đến khó khăn khi mua bán ngoại tệ dẫn đến rủi ro thanh khoản.

Tâm lý thị trường và biến động: Thị trường tài chính toàn cầu thường nhạy cảm với những biến cố bất ngờ, từ chính trị đến thiên tai, và điều này có thể gây ra biến động lớn trong tỷ giá hối đoái. Khi có sự bất ổn, các nhà đầu tư thường tìm đến các tài sản an toàn hơn, như vàng hay đồng Yên Nhật, làm giảm sức hấp dẫn của Carry Trade.

Khi nào nên sử dụng Carry Trade?

Carry Trade là một chiến lược đầu tư phổ biến trong thị trường ngoại hối, tuy nhiên, việc sử dụng chiến lược này đòi hỏi nhà đầu tư phải hết sức cẩn trọng và có sự hiểu biết sâu sắc về các yếu tố kinh tế vĩ mô, xu hướng tỷ giá hối đoái và quản lý rủi ro. Tốt nhất là thực hiện Carry Trade khi dự báo tỷ giá hối đoái ổn định hoặc đồng tiền của quốc gia có lãi suất cao có khả năng tăng giá.

Chỉ nên sử dụng Carry Trade khi điều kiện kinh tế vĩ mô của các quốc gia liên quan đang ở trạng thái ổn định, với các chính sách tiền tệ rõ ràng và dự báo không có sự biến động lớn. Đặc biệt, lãi suất ở quốc gia bạn vay (thường là quốc gia có lãi suất thấp) phải duy trì ở mức thấp trong một khoảng thời gian dài, và lãi suất ở quốc gia bạn đầu tư (quốc gia có lãi suất cao) phải duy trì ở mức cao hơn đáng kể.

Nhà đầu tư cần dự báo chính xác xu hướng tỷ giá hối đoái giữa hai loại tiền tệ liên quan. Nếu đồng tiền của quốc gia có lãi suất cao bị mất giá mạnh so với đồng tiền của quốc gia có lãi suất thấp, lợi nhuận từ chênh lệch lãi suất có thể bị giảm hoặc mất hoàn toàn.

Bên cạnh đó, cần đa dạng hóa danh mục đầu tư, phân bổ vốn vào nhiều cặp tiền tệ khác nhau để giảm thiểu rủi ro, không nên đặt toàn bộ vốn vào một cặp tiền tệ duy nhất.

Bạn cũng nên xem xét đầu tư vào các tài sản khác ngoài ngoại hối như cổ phiếu, trái phiếu hay hàng hóa để đa dạng hóa nguồn lợi nhuận và giảm thiểu rủi ro tổng thể. Thường xuyên theo dõi các biến động trên thị trường ngoại hối và các yếu tố kinh tế vĩ mô liên quan để điều chỉnh chiến lược kịp thời. Sẵn sàng thay đổi hoặc rút lui khỏi các vị thế khi có dấu hiệu rủi ro tăng cao hoặc khi có sự thay đổi lớn trong nền kinh tế vĩ mô.

Chỉ nên áp dụng Carry Trade khi tình hình kinh tế chính trị ổn định

Lịch sử bong bóng Carry Trade

Bong bóng Carry Trade có mầm mống từ những năm 1990, khi nền kinh tế Nhật Bản rơi vào tình trạng trì trệ vì vỡ bong bóng bất động sản, Chính phủ nước này đã cắt giảm lãi suất về 0%. Theo các nhà kinh tế của Quỹ Tiền tệ Quốc tế (IMF), carry-trade là một phần nguyên nhân dẫn đến cuộc khủng hoảng tài chính năm 2008.

Năm 2016, BOJ (Ngân hàng trung ương Nhật Bản) thậm chí còn áp dụng lãi suất âm (tức là người dân phải trả thêm tiền nếu gửi tiết kiệm trong ngân hàng). Trong khi đó, các ngân hàng trung ương khác bắt đầu tăng lãi suất để chống lạm phát leo thang sau đại dịch Covid-19 khiến cho lãi suất toàn cầu tăng lên, mang lại lợi nhuận càng lớn hơn cho nhà đầu tư.

Điều này dẫn đến dòng tiền đầu cơ khổng lồ chảy khỏi Nhật Bản. Các nhà giao dịch bán đồng yên để mua đồng tiền của những quốc gia nơi họ đầu tư vào, điển hình như khu vực Mỹ Latin, nơi thường có lãi suất cao hơn nhiều so với các nước Âu và Mỹ. Giai đoạn năm 2022 - 2023, đồng real Brazil và peso Mexio tăng giá chóng mặt, trở thành những đồng tiền tăng giá mạnh nhất thế giới. Thời điểm này, những người vay nợ đồng yên và đầu tư vào Mexico mang lại lợi tức 40%

Đầu tháng 7/2024, đồng yên bắt đầu hồi phục, các nhà giao dịch carry-trade vội vã mua vào đồng yên để chốt lời, tuy nhiên, nhu cầu mua tăng cao đột biến đã đẩy giá đồng yên lên cao hơn nữa. Không chỉ vậy, Ngân hàng Trung ương Nhật Bản còn tăng lãi suất lên 0.25% cùng với nỗi lo suy thoái kinh tế Mỹ khiến các nhà giao dịch tin rằng FED sẽ hạ lãi suất.

Ngày 5/8/2024, sau cú giảm hơn 12% (4.451,28 điểm) của Nikkei 225, Phó thống đốc BOJ Shinichi Uchida trấn an nhà đầu tư rằng sẽ không tăng lãi suất cho đến khi thị trường ổn định. Sau đó, thị trường đã bình ổn và có những dấu hiệu cho thấy các quỹ phòng hộ đã rút lại một số đặt cược vào khả năng tăng giá của đồng yên.

Các nhà giao dịch dự đoán thị trường ngoại hối có thể sẽ biến động nhiều hơn trong năm nay khiến cho Carry Trade giảm bớt sức hấp dẫn.

“Không giao dịch nào có thể kéo dài mãi mãi. Thực tế đã thay đổi. BOJ đang thắt chặt và có một thứ gì đó phải đứt gãy. Trong trường hợp này, đó là carry-trade”, nhà quản lý danh mục Jack McIntyre của công ty Brandywine Global Investment Management phát biểu.

Qua bài viết, chắc hẳn đã hiểu rõ Carry Trade là gì và cơ chế hoạt động ra sao và những rủi ro tiềm ẩn. Đồng yên yếu và Nhật Bản duy trì lãi suất thấp trong nhiều năm đã tạo cơ hội cho nhiều nhà đầu tư kiếm lợi nhuận khủng từ Carry Trade. Với tình hình hiện nay, nếu bạn muốn tham gia Carry Trade, hãy cẩn trọng và phân tích thị trường một cách kỹ lưỡng trước khi quyết định.