Thị trường tài chính là kết nối giữa người cho vay đầu tiên và người sử dụng cuối cùng với vô số giao dịch. Nền kinh tế thị trường phát triển là cơ sở để hình thành và phát triển thị trường tài chính.

1. Thị trường tài chính là gì?

Thị trường tài chính (Financial Market) là nơi diễn ra hoạt động mua bán, chuyển nhượng quyền sử dụng vốn thông qua các phương thức giao dịch và những công cụ tài chính nhất định.

Đối tượng được giao dịch trên thị trường tài chính là các khoản vốn. Căn cứ vào nhiều tiêu chí có thể phân thị trường tài chính thành nhiều loại.

Thị trường tài chính kết nối giữa bên cho vay và bên có nhu cầu vay vốn

- Dựa vào công cụ tài chính trên thị trường chia thành Thị trường nợ và thị trường chứng khoán.

- Căn cứ vào thời gian luân chuyển vốn chia thành thị trường tiền tệ (thời gian luân chuyển vốn dưới một năm) và thị trường vốn (thời gian luân chuyển vốn trên một năm)

- Dựa theo hình thức phát hành phân chia thành thị trường sơ cấp (thị trường phát hành chứng khoán lần đầu) và thị trường thứ cấp (sàn chứng khoán).

2. Cấu trúc của thị trường tài chính

2.1 Thị trường tiền tệ

Thị trường tiền tệ ((Money Market) là một bộ phận cấu thành nên thị trường tài chính Việt Nam hiện nay. Thị trường tiền tệ chỉ mua bán các công cụ tài chính ngắn hạn, thời gian luân chuyển vốn không quá 1 năm.

Các chủ thể đi vay thường tạm thiếu hụt vốn cho các nhu cầu thanh toán, thông qua giao dịch mua bán quyền sử dụng vốn ngắn hạn tại thị trường tiền tệ

Thị trường tiền tệ là một bộ phận cấu thành nên thị trường tài chính

Thông thường các chủ thể đi vay là các doanh nghiệp tạm thời thiếu hụt tiền tệ phục vụ cho các nhu cầu thanh toán. Bên chủ thể cung vốn tạm thời có nguồn vốn nhàn rỗi cho dưa sử dụng tới hoặc đang tìm kiếm cơ hội đầu tư, vì thế họ tranh thủ chuyển nhượng quyền sử dụng các khoản tiền nhàn rỗi trong thời gian ngắn để hưởng lãi.

Thông qua các giao dịch mua bán quyền sử dụng vốn ngắn hạn, thị trường tiền tệ đã cung ứng một lượng tiền cho các bên cần vốn nhằm thỏa mãn nhu cầu thanh toán vì thế nên thị trường này được gọi là thị trường tiền tệ.

Do đầu tư ngắn hạn nên những nhà đầu tư quan tâm đến độ an toàn nhiều hơn lợi nhuận. Quy mô về khối lượng và giá trị giao dịch trên thị trường tiền tệ thường lớn nên bên cho vay thường là các ngân hàng hoặc công ty tài chính, bên đi vay thường là các công ty, doanh nghiệp, ngân hàng hoặc Chính phủ.

Hàng hóa hay các công cụ tài chính của thị trường tiền tệ bao gồm: tín phiếu kho bạc, chứng chỉ gửi tiền, các loại thương phiếu, kỳ phiếu, khế ước cho vay.

Như vậy, đặc điểm của thị trường tiền tệ là thời gian đáo hạn ngắn, tính thanh khoản cao, độ rủi ro thấp và hoạt động tương đối ổn định. Hoạt động chủ yếu là hoạt động tín dụng, giá cả được thể hiện thông qua lãi suất cho vay.

Cấu trúc của thị trường tiền tệ gồm có thị trường tín dụng, thị trường ngoại hối, thị trường liên ngân hàng, thị trường chứng khoán ngắn hạn.

3.2 Thị trường vốn

Thị trường vốn là nơi giao dịch tín dụng dài hạn

Thị trường vốn là nơi trao đổi mua bán các công cụ tài chính trung và dài hạn với thời gian luân chuyển vốn trên một năm.

Thị trường này cung cấp vốn đầu tư dài hạn cho các doanh nghiệp, chính phủ và các hộ gia đình.

Do thời gian luân chuyển vốn dài hơn so với thị trường tiền tệ nên lợi tức kỳ vọng cao hơn nhưng đi kèm với độ rủi ro cao hơn, thanh khoản kém hơn.

Khi nền kinh tế chưa phát triển, nhu cầu tiết kiệm vốn ngắn hạn chưa nhiều nên sẽ hình thành thị trường tiền tệ trước tiên. Khi nền kinh tế phát triển, nhu cầu vốn dài hạn xuất hiện nên thị trường vốn ra đời. Chính phủ hoặc doanh nghiệp có thể huy động vốn thông qua các định chế tài chính trung giai hoặc phát hành chứng khoán.

Các công cụ của thị trường vốn bao gồm cổ phiếu, trái phiếu bao gồm trái phiếu chính phủ, trái phiếu công ty. Thị trường vốn bao gồm thị trường chứng khoán và tín dụng dài hạn.

2.3. Các chủ thể và định chế tài chính trung gian

– Người sử dụng cuối cùng là một phần cấu thành nên thị trường tài chính. Họ là những doanh nghiệp, tư nhân cần vốn cho kế hoạch kinh doanh của mình. Bên cần vốn có thể huy động nguồn vốn bằng nhiều hình thức khác nhau thông qua các định chế tài chính trung gian bao gồm:

Nhà đầu tư, bên vay vốn và các định chế trung gian là bộ phận của Financial Market

Các tổ chức nhận ký gửi: Bao gồm ngân hàng thương mại và hợp tác xã tín dụng. Các tổ chức này nhận tiền gửi sau đó cho các cá nhân, tổ chức cần vốn vay một phần và một phần khác đem đầu tư vào thị trường chứng khoán. Nguồn thu nhập của tổ chức này đến từ tiền lãi cho vạy, các khoản phí dịch vụ và đầu tư chứng khoán.

Các tổ chức không nhận ký gửi: Công ty bảo hiểm, quỹ đầu tư, quỹ hưu trí…

– Nhà đầu tư: Là những người sẵn sàng bỏ vốn đầu tư vào các dự án, kế hoạch. Trong lĩnh vực tài chính, nhà đầu tư tạo ra nguồn vốn cho các doanh nghiệp và mong muốn thu về lợi nhuận. Chủ thể này là những người gửi tiền tiết kiệm tại ngân hàng, người mua cổ phiếu, trái phiếu.

3. Đặc điểm của thị trường tài chính

Thị trường tài chính đóng vai trò quan trọng, là kênh kết nối giữa các chủ thể có nguồn tiền nhàn rỗi với những chủ thể thiếu vốn trong nền kinh tế. Tại mỗi giai đoạn và ở từng quốc gia khác nhau thì thị trường tài chính sẽ có những đặc điểm riêng.

Với thị trường tài chính Việt Nam sẽ có 3 đặc điểm cơ bản như sau:

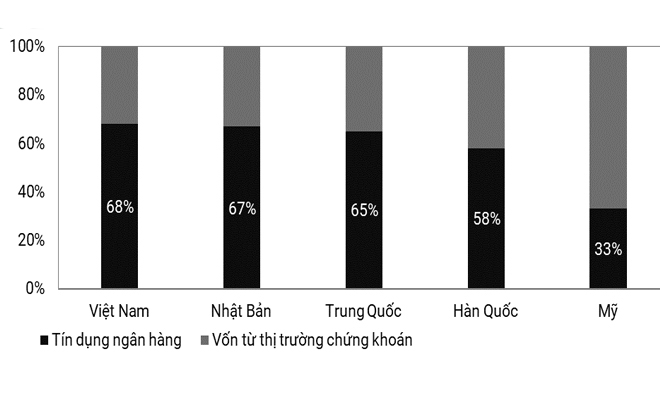

3.1 Tín dụng ngân hàng chiếm tỷ trọng tuyệt đối

Tín dụng ngân hàng chiếm tỷ trọng lớn trong thị trường tài chính

Đối với thị trường vốn tại Việt Nam thì ngân hàng đóng vai trò quan trọng trong cung ứng nguồn vốn dài hạn cho nền kinh tế.

Thị trường vốn Việt Nam bao gồm thị trường nợ vay dài hạn của ngân hàng, thị trường cổ phiếu và thị trường trái phiếu.

Tại những thị trường phát triển như Mỹ, tỷ trọng nguồn vốn từ ngân hàng chỉ chiếm một phần nhỏ so với nguồn vốn các doanh nghiệp tự huy động. Ở Việt Nam, gần 2/3 nguồn vốn dài hạn cho doanh nghiệp đang được cung cấp bởi hệ thống ngân hàng. Một số quốc gia châu Á cũng có tình trạng tương tự.

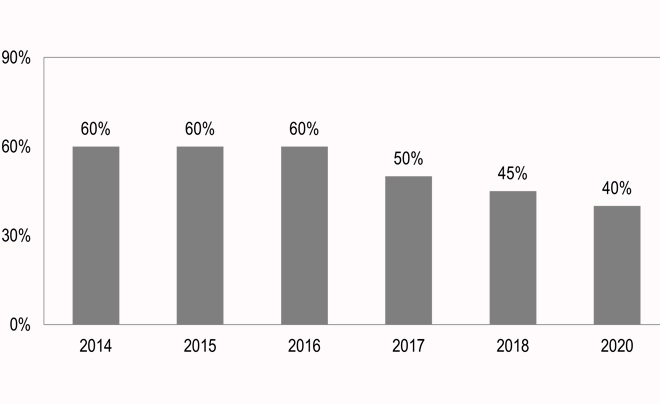

3.2 Xu hướng giảm tỷ trọng nguồn vốn trung – dài hạn của ngành ngân hàng

Xu hướng các ngân hàng liên tục giảm tỷ lệ các khoản cấp tín dụng trung và dài hạn nhằm đảm bảo tính an toàn, cơ cấu lại hoạt động tín dụng nhằm đáp ứng các chuẩn mực quốc tế về hoạt động ngân hàng.

Theo phân tích từ đặc điểm 1 thì thị trường vốn tại nước ta đang quá phụ thuộc vào ngân hàng, do đó việc giảm tỷ trọng vốn từ ngân hàng sẽ thúc đẩy các doanh nghiệp tích cực huy động vốn từ thị trường chứng khoán, khắc phục được sự mất cân bằng trong hệ thống tài chính.

Từ khoảng năm 2016, khi giá đất tăng nhanh gây nên hiện tượng sốt cục bộ, việc giảm tỷ lệ cho các ngành bất động sản vay vốn nhằm mục đích giảm nguy cơ dẫn đến bong bóng bất động sản.

Giảm tỷ trọng nguồn vốn trung và dài hạn hướng đến chuẩn mực quốc tế

3.3 Xu hướng tái cơ cấu của hệ thống ngân hàng

Thời gian trước, ngân hàng tăng trưởng nóng, các doanh nghiệp được tiếp cận nguồn vốn giá rẻ nhưng hệ quả là quy mô dư nợ tăng nhanh do nhiều ngân hàng đầu tư tràn lan kém hiệu quả, để lại nợ xấu. Nhiều ngân hàng đã gặp khó khăn về thanh khoản, nợ xấu cao, có nguy cơ đổ vỡ, ảnh hưởng đến toàn hệ thống.

Chính vì thế, ngành ngân hàng có xu hướng tái cơ cấu lại hệ thống nhằm lành mạnh hóa tình trạng tài chính, củng cố năng lực hoạt động trên toàn hệ thống. Việc tái cơ cấu này khiến cho các ngân hàng chất lượng yếu kém bị đào thải do hoạt động không hiệu quả.

4. Chức năng của thị trường tài chính

Thị trường tài chính có vai trò quan trọng đối với nền kinh tế của mỗi quốc gia, thể hiện ở 5 chức năng cơ bản sau:

– Chức năng điều tiết nguồn vốn: Thị trường tài chính thực hiện chức năng dẫn vốn từ những người thừa vốn (do chi tiêu ít hơn thu nhập) tới những người thiếu vốn (do muốn chi tiêu nhiều hơn thu nhập).

Trong thị trường tài chính trực tiếp, các chủ thể có vốn nhàn rỗi sẽ trực tiếp chuyển vốn cho các chủ thể cần vốn bằng cách mua tài sản tài chính từ các chủ thể có nhu cầu vốn phát hành thông qua các thị trường tài chính.

Trong thị trường tài chính gián tiếp, bên cho vay và bên đi vay giao dịch thông qua trung gian tài chính (ngân hàng thương mại, quỹ tín dụng…)

– Là nơi hình thành giá của các tài sản tài chính.

– Vai trò tạo tính thanh khoản cho các tài sản tài chính: Đối với các tài sản tài chính thanh khoản kém, nhà đầu tư phải nắm tài sản cho đến ngày đáo hạn hoặc khi công ty tự nguyện thu hồi hay chờ thanh lý.

Thị trường tài chính là kênh dẫn vốn, điều tiết vốn từ nơi thừa đến nơi cần

– Khi tham gia thị trường tài chính, nhà đầu tư và bên cần vốn sẽ dễ dàng tìm được nhau, đỡ mất thời gian và chi phí cho việc tìm kiếm thông tin. Nhờ cung cấp thông tin công khai và đầy đủ của các bên nên thị trường có khối lượng và giá trị giao dịch cao.

– Thị trường tài chính có vai trò điều hòa lưu thông tiền tệ, nâng cao hiệu quả của nền kinh tế, dẫn đến cải thiện đời sống kinh tế của người dân.

Trong giai đoạn nền kinh tế thị trường đang phát triển ở nước ta, thị trường tài chính là kênh dẫn vốn từ người tiết kiệm đến người kinh doanh, chuyển nguồn vốn từ nơi không có cơ hội sinh lời đến người có cơ hội đầu tư sinh lợi nhuận.

Hiện nay, thị trường tài chính nước ta đang có sự đóng góp chủ lực từ hệ thống ngân hàng. Để có vốn cho vay, các ngân hàng phải huy động bằng nhiều phương thức như giải tỏa vốn đọng trong nợ xấu, phát hành cổ phiếu, trái phiếu, phát triển dịch vụ ngân hàng và thu hút tiền gửi tiết kiệm.

5. Điều kiện hình thành thị trường tài chính

Để hình thành thị trường tài chính, cần có các yếu tố quan trọng sau:

Nền kinh tế hàng hóa phát triển, kiểm soát lạm phát, tiền tệ ổn định.

Thị trường có các công cụ tài chính đa dạng, có các phương tiện chuyển giao quyền sử dụng các nguồn tài chính.

Hệ thống các tổ chức trung gian tài chính phát triển.

Hoàn thiện hệ thống pháp luật giám sát hoạt động của thị trường tài chính.

Cơ sở vật chất kỹ thuật và hệ thống thông tin đảm bảo phục vụ hoạt động của thị trường tài chính.

Đội ngũ các nhà quản lý, nhà kinh doanh có kiến thức và am hiểu về thị trường tài chính, dám mạo hiểm trước những rủi ro có thể xảy ra.

6. Công cụ chủ yếu của thị trường tài chính

Các công cụ của thị trường tài chính bao gồm tất cả công cụ của thị trường tiền tệ, và thị trường vốn. Chi tiết như sau:

Công cụ của thị trường tài chính bao gồm các công cụ của thị trường vốn và tiền tệ

6.1 Công cụ của thị trường tiền tệ

Các công cụ của thị trường tiền tệ thường có tính thanh khoản cao, kỳ hạn thanh toán ngắn và đi kèm là mức lợi nhuận tương đối thấp nhưng có tính an toàn cao.

Các công cụ này bao gồm:

- Tín phiếu kho bạc: Đây là công cụ vay nợ ngắn hạn của Chính Phủ có kỳ hạn dưới 12 tháng (thường là 3, 6 hoặc 9 tháng), nhà đầu tư được mua với giá chiết khấu và thanh toán với số tiền niêm yết trên tín phiếu.

- Giấy chứng nhận tiền gửi ngân hàng: Đây là công cụ vay nợ do ngân hàng thương mại bán cho người gửi. Người gửi được thanh toán lãi hàng năm theo tỷ lệ nhất định và được hoàn trả gốc theo giá mua ban đầu khi đến kỳ hạn thanh toán.

- Thương phiếu: Đây là giấy nợ khi phát sinh hoạt động mua bán chịu giữa các doanh nghiệp với nhau. Tùy thuộc vào bên phát hành thương phiếu là người mua chịu hay người bán chịu mà thương phiếu đó gọi là hối phiếu (giấy đòi nợ) hoặc lệnh phiếu (giấy nhận nợ).

- Hối phiếu được ngân hàng chấp nhận: Đây là hối phiếu do một công ty phát hành và được ngân hàng đóng dấu bảo lãnh chấp nhận thanh toán. Để có được hối phiếu này, công ty phát hành hối phiếu phải ký quỹ bằng tiền của mình tại tài khoản ngân hàng hoặc nộp tiền bảo lãnh.

6.2 Các công cụ thị trường vốn

Công cụ trên thị trường vốn bao gồm các công cụ nợ, cổ phiếu với các kỳ hạn dài hoặc vô hạn. Các công cụ này thường có lợi tức cao và độ rủi ro lớn.

- Cổ phiếu: Bao gồm cổ phiếu thường và cổ phiếu ưu đãi. Lợi nhuận từ cổ phiếu đến từ việc chia cổ tức và khoản chênh lệch khi giao dịch trên thị trường.

- Trái phiếu: Đây là chứng chỉ xác nhận quyền đòi nợ của nhà đầu tư đối với chủ thể phát hành. Có các loại trái phiếu phổ biến như trái phiếu chính phủ, trái phiếu doanh nghiệp, trái phiếu địa phương. ngoài ra, nếu xét theo các tiêu chí về phương thức trả lãi thì có trái phiếu thanh toán định kỳ và trái phiếu thanh toán 1 lần. Dựa vào khả năng chuyển đổi sẽ chia thành trái phiếu có khả năng chuyển đổi và không có khả năng chuyển đổi.

- Vay thế chấp: Đây là khoản tiền do các công ty kinh doanh vay nhằm đầu tư vào các công trình kiến trúc, thế chấp bằng các tài sản như nhà, đất. Đây là công cụ phổ biến trên thị trường vốn hiện nay.

Hy vọng qua những chia sẻ từ TOPI, các bạn đã hiểu về thị trường tài chính là gì cũng như vai trò đối với nền kinh tế và các công cụ trên thị trường tài chính hiện nay. Hãy theo dõi chúng tôi để biết thêm nhiều kiến thức tài chính hữu ích và các phương pháp đầu tư hiệu quả nhé!