Thời gian qua, có lúc các doanh nghiệp không thể vay vốn vì ngân hàng đã “hết room tín dụng” hay “cạn room tín dụng”. Hãy cùng TOPI tìm hiểu như thế nào là “Room tín dụng” và NHNN quy định thế nào về hạn mức cho vay nhé.

Room tín dụng trong ngành tài chính ngân hàng

Khái niệm “Room tín dụng” mới xuất hiện ở Việt Nam chưa lâu nên nhiều người vẫn thắc mắc “Room tín dụng” là gì.

Thuật ngữ “Room tín dụng” dùng để chỉ hạn mức cho vay của một ngân hàng, tức là số tiền tối đa mà ngân hàng hoặc tổ chức tài chính có thể cho vay trong một khoảng thời gian nhất định. Ngân hàng Nhà nước Việt Nam (NHNN) sẽ công bố room tín dụng hàng năm để quy định mức tăng trưởng tín dụng tối đa cho các ngân hàng thương mại (NHTM) trong nước.

Thuật ngữ Room tín dụng được biết đến phổ biến gần đây

Room tín dụng được áp dụng nhằm mục đích kiểm soát tốc độ tăng trưởng và chất lượng tín dụng trong hệ thống ngân hàng, giúp cân bằng và duy trì sự ổn định của thị trường tín dụng đồng thời là một trong những công cụ dùng để kiểm soát lạm phát cho nền kinh tế.

NHNN sẽ chấm điểm xếp hạng ngân hàng theo một số tiêu chí cơ bản để phân bổ hạn mức cho vay theo từng thời kỳ.

Ví dụ:

NHNN cấp cho ngân hàng A room tín dụng 10% và quy mô tín dụng là 100.000 tỷ đồng. Như vậy, trong năm đó, ngân hàng A sẽ được cho vay tối đa là 110.000 tỷ đồng, tương đương mức tăng trưởng tín dụng là 10% so với năm trước.

Room tín dụng có vai trò quan trọng với hệ thống ngân hàng

NHNN là cơ quan quản lý và điều hành hệ thống tài chính của một quốc gia. Room tín dụng là một trong những công cụ dùng để điều hành và quản lý quy mô tín dụng của các NHTM.

1. Đảm bảo sự an toàn và ổn định của hệ thống tài chính

Room tín dụng là một trong những công cụ kiềm chế lạm phát. Nguyên nhân của lạm phát là do nguồn cung tiền ra thị trường tăng cao, việc giảm hạn mức cho vay đồng nghĩa với giảm cung tiền, như vậy sẽ góp phần kìm hãm lạm phát.

Đối với các ngân hàng, khi tuân thủ room tín dụng được cấp sẽ giảm thiểu được rủi ro tài chính, nợ xấu.

2. Giám sát quy mô và tốc độ tăng trưởng tín dụng

Trước khi quy định room tín dụng, các ngân hàng sẽ phải đối mặt với ngưỡng cho vay, tốc độ tăng trưởng tín dụng ở mức cao vượt quá khả năng quản trị của ngân hàng đó. Đây là rủi ro rất lớn dễ dẫn đến mất cân đối về nguồn cung vốn ra thị trường, rủi ro thanh khoản.

D vậy, áp dụng hạn mức cho vay là điều rất cần thiết để ngân hàng tham chiếu và đưa ra những quyết định cho vay trong hạn mức cho phép để đảm bảo an toàn tài chính.

3. Đảm bảo chất lượng tín dụng

Đảm bảo chất lượng tín dụng nghĩa là đảm bảo các khoản vay sẽ có khả năng chi trả cao, rủi ro thấp hơn. Việc đặt ra room tín dụng sẽ giúp ngân hàng cẩn thận hơn khi duyệt hồ sơ vay, đặt ra các tiêu chuẩn chặt chẽ, thẩm định nghiêm túc trước khi duyệt một khoản vay cho khách hàng. Đây là bước quan trọng giúp ngân hàng giảm thiểu rủi ro nợ xấu.

4. Cân đối cung/cầu của tiền tệ, kiểm soát lạm phát

Việc quản lý quy mô tín dụng của các NHTM giúp NHNN cân đối nguồn cung và cầu tiền tệ. Đây là một trong những công cụ để kiểm soát lạm phát.

5. Kiểm soát vốn được phân bổ cho các ngành

Việc cấp room tín dụng cho ngân hàng đảm bảo NHNN kiểm soát và điều tiết cấp vốn cho các ngành phù hợp với định hướng tài chính quốc gia, đảm bảo phát triển kinh tế một cách hợp lý.

Việc áp dụng và quản lý room tín dụng là cần thiết để giữ an toàn cho cả hệ thống tài chính, đồng thời tạo ra một môi trường kinh doanh lành mạnh và công bằng cho các NHTM.

Ngân hàng Nhà nước là đơn vị nghiên cứu và phân bổ room tín dụng

Hết room tín dụng, cạn room tín dụng và nới room tín dụng là gì?

Khái niệm “Hết hạn room tín dụng” hay còn được gọi là ”cạn room tín dụng” thường được sử dụng khi miêu tả tình trạng một ngân hàng đã vượt quá giới hạn được cấp tín dụng do NHNN quy định và không còn khả năng cho vay thêm.

“Nới room tín dụng” là khái niệm chỉ việc tăng giới hạn cho vay của ngân hàng, cho phép họ có thể cho vay nhiều hơn so với hạn mức ban đầu.

Lý do cần nới room tín dụng ngân hàng

Vào đầu mỗi năm, NHNN sẽ công bố room tín dụng cho toàn bộ các ngân hàng trong hệ thống, mỗi ngân hàng sẽ có một hạn mức cho vay nhất định phụ thuộc vào các chỉ tiêu có thể đáp ứng.

Việc hết giới hạn cấp tín dụng sẽ làm ảnh hưởng đến hoạt động của ngân hàng, giới hạn khả năng cho vay, do đó sẽ ảnh hưởng đến lợi nhuận. Khi một ngân hàng hết room tín dụng và có nhu cầu mở rộng giới hạn cho vay có thể đề xuất với NHNN. Sau khi NHNN kiểm tra và đánh giá các tiêu chuẩn nhất định, đảm bảo sự an toàn và tin cậy trong hoạt động tài chính của ngân hàng sẽ xem xét nâng cao hạn mức cho vay.

Việc nới room tín dụng cũng cần phải thận trọng và kiểm soát ở mức hợp lý bởi nếu nới room quá mức sẽ tiềm ẩn rủi ro lạm phát và nguy cơ nợ xấu tăng. Ngược lại, khi lạm phát tăng cao, NHNN thường thắt chặt room để hạ nhiệt nền kinh tế.

Nới room tín dụng có ảnh hưởng đến lãi suất không?

Việc NHNN nới room tín dụng cho các NHTM sẽ ảnh hưởng đến lãi suất vì NHNN xem xét đến nhiều tiêu chí và tình hình tăng trưởng thực tế của quốc gia, trong đó giảm lãi suất cũng là một trong các tiêu chí để xem xét cấp thêm hạn mức tín dụng cho các ngân hàng.

Cấp thêm hạn mức cho vay đồng nghĩa với việc tạo điều kiện thuận lợi cho doanh nghiệp và người dân có thêm vốn để sản xuất kinh doanh, thúc đẩy kinh tế phát triển. Khi người dân và doanh nghiệp giải quyết được khó khăn, kiểm soát được nguồn vốn thì việc thu hồi vốn vay sẽ dễ dàng hơn. Từ đó NHNN sẽ ổn định lại mức lãi suất, ngăn chặn nguy cơ lạm phát.

Cách Ngân hàng Nhà nước phân bổ room tín dụng cho các ngân hàng thương mại

Ngân Hàng Nhà Nước là tổ chức quản lý và điều hành và giám sát hoạt động tài chính của các ngân hàng để đảm bảo tính ổn định và an toàn của hệ thống tài chính.

Theo quy định hiện nay, NHNN sẽ phân bổ room tín dụng cho các NHTM theo một số tiêu chí như:

- Tổng số tiền vốn

- Quy mô và phạm vi hoạt động

- Mục tiêu kinh doanh

- Số lượng khách hàng

- Tỷ lệ nợ xấu

- Tình hình tài chính

- Khả năng thanh toán

- Khả năng quản lý nợ…

Room tín dụng được quyết định bởi nhiều tiêu chí

Để đảm bảo công bằng và minh bạch trong việc phân bổ room tín dụng, NHNN thường công bố các quy định, tiêu chí và hướng dẫn cho các NHTM, thường xuyên kiểm tra và đánh giá hoạt động tín dụng để kịp thời phát hiện và xử lý các rủi ro tài chính có thể xảy ra.

Người vay nên làm gì khi ngân hàng hết room tín dụng?

Khi ngân hàng hết room tín dụng, người vay có thể gặp khó khăn trong việc tiếp cận các khoản vay mới do hạn mức cho vay đã đạt giới hạn. Dưới đây là một số hành động mà người vay có thể xem xét:

- Tìm hiểu thông tin: Hiểu rõ về tình trạng room tín dụng của ngân hàng và lý do tại sao họ không thể cung cấp thêm vốn vay.

- Xem xét các ngân hàng khác: Nếu ngân hàng hiện tại hết room tín dụng, người vay có thể tìm kiếm các ngân hàng khác có room tín dụng còn dư để tiếp tục vay vốn.

- Đàm phán với ngân hàng: Liên hệ với ngân hàng để thảo luận về khả năng gia hạn hoặc cơ cấu lại khoản vay hiện tại.

- Tìm kiếm các nguồn vốn thay thế: Ngoài ngân hàng, người vay có thể tìm kiếm vốn từ các quỹ đầu tư, vay mượn từ người thân, hoặc các nền tảng cho vay trực tuyến.

- Chờ đợi ngân hàng nới room: Trong một số trường hợp, ngân hàng có thể yêu cầu Ngân hàng Nhà nước nới room tín dụng để có thể tiếp tục cho vay.

- Tối ưu hóa dòng tiền: Rà soát và tối ưu hóa dòng tiền nội bộ bằng cách cắt giảm chi phí không cần thiết, tăng doanh thu hoặc tìm kiếm các đối tác kinh doanh để chia sẻ rủi ro và lợi nhuận.

- Tìm kiếm nhà đầu tư: Nếu có kế hoạch kinh doanh tốt, người vay có thể tìm kiếm các nhà đầu tư hoặc đối tác chiến lược sẵn sàng đầu tư vốn.

- Sử dụng tài sản khác làm đảm bảo: Trong một số trường hợp, việc sử dụng các tài sản khác như bất động sản, cổ phiếu hoặc hàng tồn kho để làm tài sản đảm bảo có thể giúp tăng khả năng vay vốn từ các nguồn khác.

Cần chọn phương án khác khi ngân hàng cạn room

Ngoài ra, người vay cũng nên cân nhắc đến việc quản lý tài chính cá nhân một cách chặt chẽ hơn để giảm bớt sự phụ thuộc vào các khoản vay và tăng cường khả năng tài chính tự thân. Điều này bao gồm việc lập kế hoạch chi tiêu, tiết kiệm, và đầu tư một cách thông minh.

Room tín dụng các ngân hàng năm 2024

Bám sát nghị quyết của Quốc hội và chỉ đạo của Thủ tướng Chính phủ, NHNN định hướng tăng trưởng tín dụng 15% trong năm 2024 và đã giao hết toàn bộ room tín dụng cho các ngân hàng ngay từ đầu năm, đồng thời sẽ linh hoạt điều chỉnh phù hợp với diễn biến, tình hình thực tế để điều hành tăng trưởng tín dụng chủ động, đảm bảo cung ứng vốn đầy đủ, kịp thời phục vụ cho mục tiêu phát triển kinh tế và kiểm soát lạm phát.

Bên cạnh đó, NHNN cũng yêu cầu các ngân hàng duy trì ổn định mặt bằng lãi suất huy động, phấn đầu giảm lãi suất cho vay và đơn giản hóa thủ tục, quy trình để tạo điều kiện thuận lợi cho người dân và doanh nghiệp tiếp cận được nguồn vốn vay.

Vì sao ngân hàng Nhà nước chưa thể bỏ room tín dụng?

Theo NHNN, từ năm 2024, NHNN đã bỏ room tín dụng đối với nhóm chi nhánh ngân hàng nước ngoài và đang rà soát để từng bước dỡ bỏ hạn mức cho vay đối với nhóm còn lại.

Khó khăn lớn nhất hiện nay là đặc thù kinh tế Việt Nam còn phụ thuộc vào nguồn vốn vay ngân hàng, do đó áp lực cân đối vốn cho nền kinh tế đè nặng lên hệ thống ngân hàng, tiềm ẩn rủi ro chênh lệch kỳ hạn, thanh khoản. Nếu để ngân hàng tự tăng trưởng tín dụng mà không có sự kiểm soát của NHNN sẽ dễ quay lại tình trạng tăng trưởng tín dụng nóng như giai đoạn trước năm 2011. Điều này tạo nguy cơ nợ xấu, đe dọa an toàn của hệ thống ngân hàng và tiềm ẩn rủi ro bất ổn nền kinh tế vĩ mô, lạm phát.

Do vậy, NHNN cho rằng việc duy trì công cụ hạn mức tín dụng là cần thiết, việc gỡ bỏ cần thận trọng và có lộ trình.

Xếp hạng ngân hàng và room tín dụng

Theo công bố của NHNN, mức room tín dụng được cấp cho mỗi ngân hàng sẽ dựa trên mức điểm về tài chính của các ngân hàng nhân với 3,5%. Các NHTM hoàn toàn có thể biết trước mức room tín dụng có thể được cấp dựa trên hiệu quả tài chính, hiệu quả kinh doanh của năm liền trước.

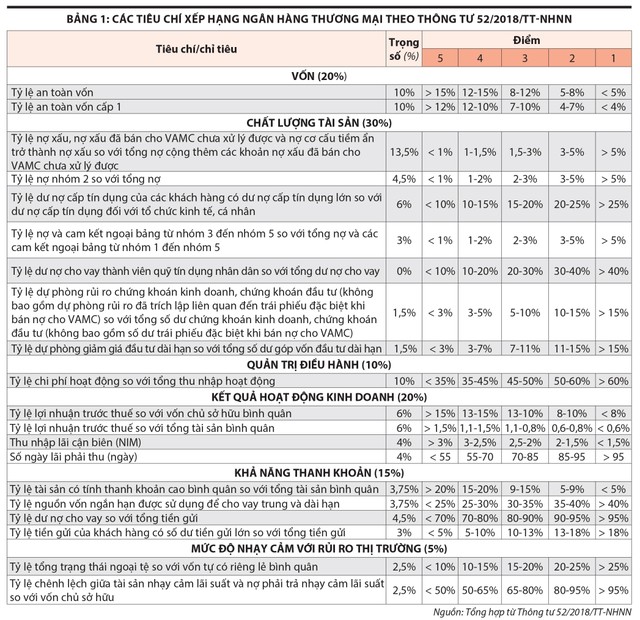

Năm 2018,Thông tư 52/2018/TT-NHNN về vấn đề đánh giá và phân loại các ngân hàng thương mại được ban hành và đã đặt ra một hệ thống chấm điểm và xếp hạng các NHTM dựa trên mô hình CAMEL, gồm các tiêu chí sau:

- Capital Adequacy: An toàn vốn

- Asset Quality: Chất lượng tài sản

- Management: Hiệu quả quản lý

- Earnings: Lợi nhuận

- Liquidity: Tính thanh khoản

- Sensitivity to market risk: Mức độ nhạy cảm với rủi ro thị trường

Cách thức đo lường theo Thông tư 52/2018/TT-NHNN

Ở ảnh trên là các tiêu chí đánh giá của NHNN đối với năng lực của các NHTM, bám sát theo mô hình CAMELS. Các tiêu chí sẽ có các trọng số khác nhau tương ứng với tầm quan trọng.

Nhóm chỉ tiêu về chất lượng tài sản được đánh giá mức tỷ trọng cao nhất (30%). Đối với một mô hình kinh doanh có tính đòn bẩy cao như ngành ngân hàng thì chất lượng tài sản đóng vai trò sống còn.

Tiếp theo là chỉ tiêu về quản trị điều hành, được đo bởi chỉ tiêu CIR (tỷ số giữa chi phí hoạt động của ngân hàng so với thu nhập tạo ra của ngân hàng).

Chỉ tiêu kết quả kinh doanh với tiêu chí ROA, ROE hay mức chênh lệch lãi suất NIM cũng chiếm tỷ trọng lên đến 20%. Thanh khoản cũng chiếm đến 20% trọng số điểm chấm điểm NHTM.

Với mỗi tiêu chí trên, NHNN sẽ chấm điểm từ 1 - 5, trong đó mức điểm 1 là kém nhất và 5 là tốt nhất. Trung bình trọng số của các tiêu chí sẽ cho thấy mức điểm xếp hạng của các ngân hàng.

Theo Thông tư 52, xếp hạng các ngân hàng sẽ theo các hạng như sau:

- Hạng A (Tốt): Tổng điểm xếp hạng từ 4,5 trở lên

- Hạng B (Khá): Tổng điểm xếp hạng từ 3,5 đến dưới 4,5

- Hạng C (Trung bình): Tổng điểm xếp hạng từ 2,5 đến dưới 3,5

- Hạng D (Yếu): Tổng điểm xếp hạng từ 1,5 đến dưới 2,5

- Hạng E (Yếu kém): Tổng điểm xếp hạng nhỏ hơn 1,5.

Cách tính room tín dụng theo tổng điểm xếp hạng như sau: Nếu ngân hàng có điểm xếp hạng là 4,0 thì room tín dụng được cấp cho năm sau = 4 x 3,5% = 14%

Ngân hàng có điểm xếp hạng càng cao thì sẽ có mức room được cấp sẽ càng cao.

Ngoài những tiêu chí định lượng thì NHNN cũng quy định thêm các tiêu chí định tính để nâng cao tính tuân thủ của các NHTM trong việc công bố các thông tin cũng như tuân thủ các quy tắc về an toàn hoạt động. Thông thường, trọng số điểm của các tiêu chí định tính chỉ tương đương khoảng 20 - 25% trọng số điểm của tiêu chí định lượng.

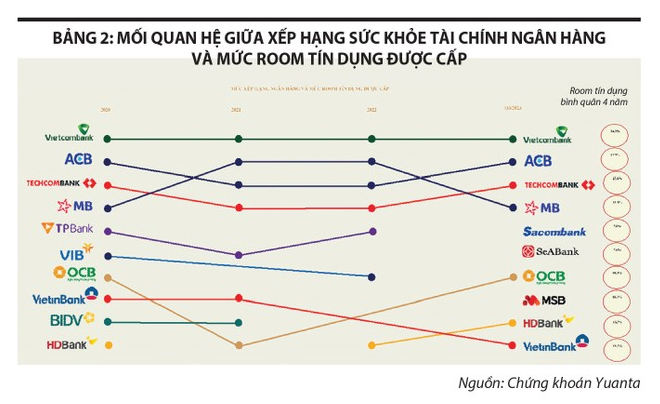

Mối liên hệ giữa xếp hạng tín dụng và mức room tín dụng

Điểm xếp hạng của các NHTM ảnh hưởng trực tiếp đến mức room tín dụng mà họ được cấp. Ngân hàng có điểm xếp hạng cao cho thấy khả năng quản trị rủi ro tốt, tài chính ổn định, do đó sẽ được NHNN cấp hạn mức tín dụng cao hơn.

Điều này thể hiện ở mức room tín dụng mà các ngân hàng được cấp trong những năm qua đều tương ứng với mức xếp hạng về sức khỏe tài chính. Do các mức xếp hạng này được NHNN bảo mật, chúng tôi sẽ tham khảo bảng xếp hạng ngân hàng từ Công ty Chứng khoán Yuanta Việt Nam. Công ty này cũng đã phát triển bộ chỉ tiêu xếp hạng các ngân hàng dựa trên nền tảng mô hình CAMELS.

Mối liên quan giữa sức khỏe tài chính và room tín dụng

Có thể thấy, các ngân hàng có mức xếp hạng cao như Vietcombank, ACB, Techcombank hay MBBank luôn được cấp room tín dụng ở mức cao hơn mức trung bình toàn ngành.

Tuy nhiên, khi hoạt động của các ngân hàng hiện đại ngày càng phức tạp, ngoài dịch vụ truyền thống, các ngân hàng còn tham gia vào các hoạt động phức tạp như đầu tư trái phiếu, tư vấn phát hành trái phiếu, tài trợ hệ sinh thái, tài trợ tái cấu trúc… do đó mô hình CAMELS có thể sẽ khó phản ánh đầy đủ mức độ rủi ro và phức tạp của các hoạt động này, bởi vậy ảnh hưởng đến việc đánh giá xếp hạng.

Việc minh bạch hóa cách xếp hạng ngân hàng không chỉ giúp NHNN quản lý ngân hàng một cách công bằng, mà còn xóa tan dư luận về nghi ngờ thiên vị trong việc cấp room tín dụng, tạo điều kiện cho các NHTM xác định rõ ràng những mục tiêu cần cải thiện. Điều này thúc đẩy cạnh tranh lành mạnh giữa các ngân hàng, đồng thời góp phần cải thiện hiệu quả kinh doanh, tạo lợi ích cho toàn nền kinh tế.

Trên đây là những thông tin TOPI chia sẻ về room tín dụng, hy vọng có thể giúp các bạn hiểu rõ thế nào là room tín dụng hay khi ngân hàng hết room tín dụng thì phải làm sao để có nguồn vốn đầu tư và kinh doanh.

Cảm ơn bạn đã dành thời gian đọc bài viết này! Để có thể trải nghiệm đầy đủ và tiện lợi những tính năng tuyệt vời mà TOPI mang đến, hãy tải ngay ứng dụng của chúng tôi. Với ứng dụng TOPI, bạn sẽ dễ dàng cập nhật thông tin tài chính ngân hàng mới nhất và khám phá nhiều nội dung về tài chính cá nhân khác. Đừng bỏ lỡ những kiến thức về tài chính, ngân hàng hữu ích hãy tải ứng dụng TOPI ngay hôm nay!